不動産保有法人のM&A

節税用に作った会社が保有している不動産を処分する様なケース、事業を営む法人が、業務縮小して最終的に不動産のみが会社に残ってしまったケースなどにおいてその法人が保有している不動産だけを売却して、せっかく存在する会社を清算してしまうようなケースを見受けます。

これは、相談先が不動産屋の場合、法人株の譲渡についての知識が不足していることから生じているように見受けられます。この場合、法人の株式を譲渡してしまったほうがはるかに社長個人として得になることがほとんどです。

また、手間を考えても、借入金を返済しないでも会社の譲渡は可能ですので、そのほうが、不動産の単独処分、会社の解散を行うよりもはるかに手続きが少なくて済むのです。

弊社では蓄積された、M&Aのノウハウをと不動産取引のノウハウを生かし、このような局面においても最大限の利益を生み出せるような方法をご提案いたします。

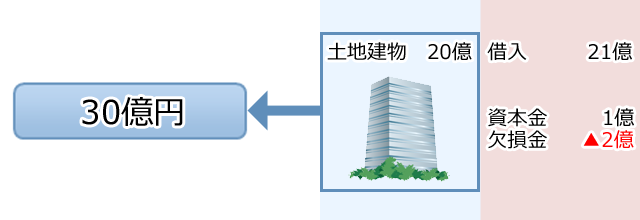

土地建物の譲渡をまず行って、「会社清算」をした場合と「会社譲渡(株式譲渡)」を行った場合を以下の事例で想定してみましょう

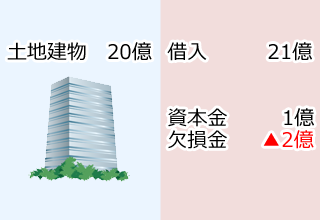

不動産所有法人

出資 A氏(社長) 個人100%

出資額 1億円 で当初設立

土地建物簿価 20億円 時価30億円

借入金 21億円

税務上の利益剰余金なし、繰り越し欠損金 2億円

買手側から損得を見ていきます

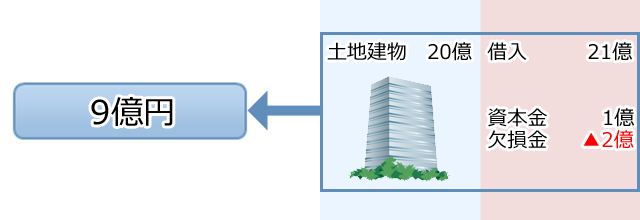

(1)土地建物を30億円で不動産譲渡した場合

- 譲渡の金額から、借入金を返済し30億―21億=9億円を現金で取得

- 譲渡益は30億-20億なので 譲渡した年度に、10億円の利益が発生

- 繰り越し欠損金を2億円を控除した、8億円がその年の申告所得

- 8億円×30%=2.4億円を法人税で支払う

- 9億円-2.4億円=6.6億円が会社の現金として残る

- 会社を解散する場合6.6億円となり、当初の出資額の1億円を控除した5.6億円が個人の譲渡所得となる

この金額ですと個人所得の最高税率の55%が適用されます

- 5.6億×55%=約3億円

- 6.6億-3億円=3.3億円が最終的に社長個人の手元に残ります。

(2)会社譲渡(株式譲渡)

- 買い手側から株式購入して(2)同じ効果と考える場合、30億の土地建物を21億円の借入を抱き合わせて買うということになります。

- 株式を9億円で譲渡することで、買い手側の実質負担は同等といえます

この場合現金9億円が社長個人に入ります。

この場合株式の譲渡としての扱いになりますので、税率が20%となります。

- 譲渡益が9億円-1億円=8億円となり、これに20%をかけた1.6億円が所得税です。

- 最終的に9億円-1.6億円=7.4億円が手元に残ることになるわけです。

- 買い手側としては、30億ではなく9億円のキャッシュアウトで済むこと、繰り越し欠損金がそのまま使えるので、後々の節税にも有利になります。

結論

上記(1)と(2)を比較すると、4.1億円も最終的に社長個人に多く戻ってくることにります。

このように、「会社譲渡(株式譲渡)」のほうが土地建物を譲渡するよりはるかに、有利となることが多いのです。