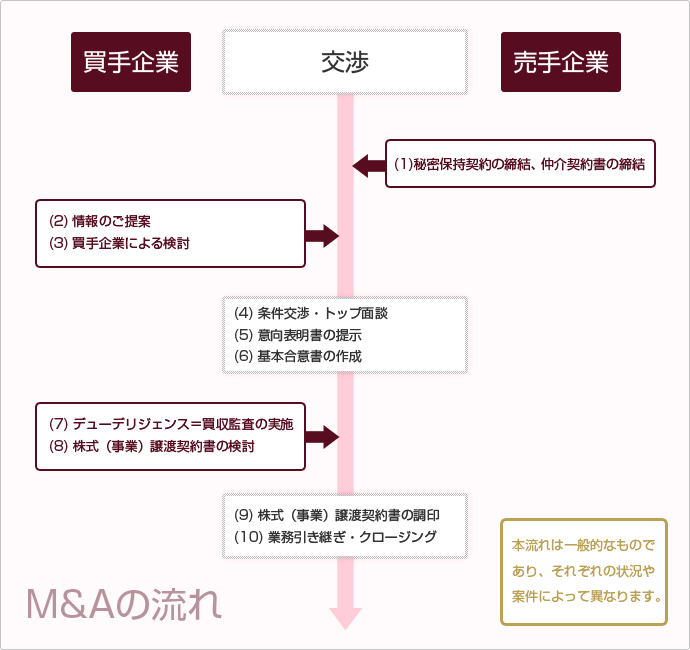

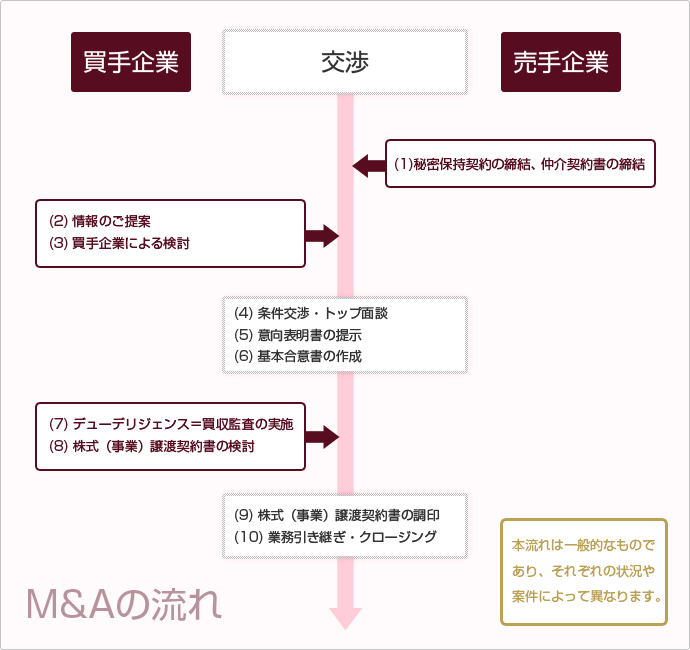

一般的なM&Aの流れは以下の通りです。

一般的なM&Aの流れは以下の通りです。

まずは弊社がきちんと情報を管理することについて、売手企業様と機密保持契約を締結させて頂きます。

また弊社の業務範囲・報酬に関する取り決め・直接交渉の禁止などを明記させて頂いた契約書の締結を行います。

売手企業様の経営状態資料に加え、売手企業経営者様との面談内容をもとにして、買手企業様に対する提案資料の作成を行います。

その後売手企業様に提案書をご確認頂き、会社名および経営状態資料を買手企業様に明かしてもいいかの確認(ネームクリアの確認)を行います。

そしてそれから買手企業様にご提案書をお渡しします。

買手企業様と弊社間でのM&A仲介契約を提携させて頂き、秘密保持契約も締結させて頂いた上で、売手企業様の情報を開示致します。買手企業様には財務内容等を判断しながらの検討に入って頂きます。

買手企業様から意欲的なご回答を頂き、売手企業様としても先に進めたいという状況になりましたら、経営陣同士のトップ面談を行って頂きます。トップ面談では、経営方針などに関する疑問を解消しあったり条件の交渉を行って頂きます。

トップ面談で納得して頂けたということであれば、買手企業様から「意向表明書」といわれる買収方法・買収価額等の条件が書かれた資料をご提出頂きます。

売手企業様も意向表明書の内容にご納得頂けた場合、条件等が明記された「基本合意契約書」を締結します。通常、「基本合意契約書」には独占交渉権の付与やその交渉期間なども記載されます。

基本合意契約が締結されたら、専門家によるデューデリジェンス(財務調査や法務調査等の買収監査)を行い、リスクの洗い出しや解消方法などを調査します。

買手企業様には、専門家から提出されるデューデリジェンスのレポート結果を見て頂き、最終的に当M&A取引を実行するか、あるいは条件面の再交渉に入るかどうか等の判断を行なって頂きます。

(7)までの一連の作業が終了し、買手企業様・売手企業様共に取締役会・株主総会での承認が得られた場合、最終的な条件や内容を取り決めた「株式(事業)譲渡契約書」を作成して頂きます。

上記契約書に調印を行い、M&Aに関する契約そのものを完結させます。

株式譲渡などの場合、売手企業経営者様が個人的な目的で購入された資産等は、全て買い取って頂く等の諸手続きが必要になります。また譲渡対価の決済および株券や会社代表印の引渡しなどをすべて完了することをクロージングといいます。

通常は契約日からクロージングまでは一定期間があきますが、場合によっては契約日と同時にクロージングを実施する場合もあります。